Mida kujutab endast firma analüüs? Analüüsi võib kujutada kui vestlust numbrite vahel. Numbrid üksi pole midagi muud kui arvuhulgad, mis on tulemuseks arvestusele. Olgu me nii head matemaatikud kuitahes, need numbrid ei hakka meile ütlema midagi, kui me ei kõrvuta neid mingi kontseptsiooniga.

Meil peavad tekkima mingisugused küsimused neid numbreid vaadates: piltikult võime need küsimused esitada andmekogule ning see peegeldab meile vastuse. Selleks peame me mõistma vaadeldava objekti tuumfunktsioone.

Näiteks kasumite kasvamine on mõõdik, samas on mõõdik ka kulude kokkuhoid. Need 2 koos jätavad mulje väga heast olukorrast, kuid see ei ole analüüs situatsioonist. Analüüs algab siis, kui me küsime: “miks need numbrid sellised on?”

Küsimused on kõige kese, ilma nendeta pole analüüsi. See kehtib olenemata uudise sentimendist (hea või halb).

Kui küsime numbritelt, miks kasumid tõusid ja kulud kahanesid, suuname oma mõtlemise selgituse jahile.

Vilunud vaatlejad võivad öelda, et nad ei täida seda osa ning see oleks tõene, sest nende jaoks on majandusinfo vaatlemine nii naturaalne, et need küsimused toimuvad nende alateadvuses murdosa sekundi jooksul. See on hea: see tähendab, neil on naturaalne eelis selles valdkonnas.

Teadvustades endale küsimuste sisu ja suunates ennast leidma neile vastuseid andmetest, mis meile on antud, võime me näha, et kulud langesid, sest palgad langesid. Samal ajal võime me näha, et käive ei kasvanud, muud saadused ei kasvanud ning ainukene asi, mis muutus, oli kasum ise. See aga annab meile järelduse: “ettevõtte oli kasumlik, sest palgakulu kärbiti”.

See näide on finantsanalüüsi lihtsustatud versioon. Mis on aga ideaalne lähenemine?

Selle jaoks võime võtta mõne kontseptsiooni, harutada see enda jaoks lahti ning proovida seda jäljendada ja hakata lisama omapoolseid tähelepanekuid, eemaldades ebavajaliku ja lisades kogemused ning muud arvamused. Teisisõnu, töö käigus kasvab välja protsess, mis põhineb tähelepanekutel ning on tekkinud kogemusest. Tõsiasi on aga see, et analüüs, ükskõik kui täpselt me seda ka ei teeks, pole kunagi ideaalne.

Kvantitatiivne vs kvalitatiivne analüüs

Kõige levinumad 2 analüüsivormi on kvantitatiivne ja kvalitatiivne analüüs. Nende ideoloogiate eri koolkonnad on välja töötanud oma mantra, mida kumbki pool esindab. Tihtipeale kiputakse selles osas olema polariseeritud. Selleks, et mõista mõlemat täielikult, oleks vaja eraldi loengut, kuid põhimõte seisneb selles, et kvantitatiivne analüüs usub, et arvud selgitavad kõike firma tegevuse kohta, kvalitatiivne aga usub, et firma tulemused sõltuvad numbritest ja isikutest, kes selle firma juurde kuuluvad.

Selle kõige mõistmine võib olla keeruline, kuid äkki saab seda lihtsustada?

Lihtsustatud arusaama jaoks võiks analüüsida lastekiiku, mis liigub üles-alla. Mida see tähendab? Mida me näeme, kui me vaatame kiiku? Millest see koosneb? Mis selle toimimist mõjutab? Kiik on lõbustusvahend, disainitud põhimõttele, et üks laps istub ühele poole ja teine laps talle vastu. Oma jalgade jõuga liigutatakse seda üles-alla.

See on aga hea metafoor turgude mõistmiseks. Asendame kiige börsiga ja lapsed ostjate ning müüjatega. Milline kujutelm nüüd tekib? Kui ostja liigutab, liigub müüja ja vastupidi.

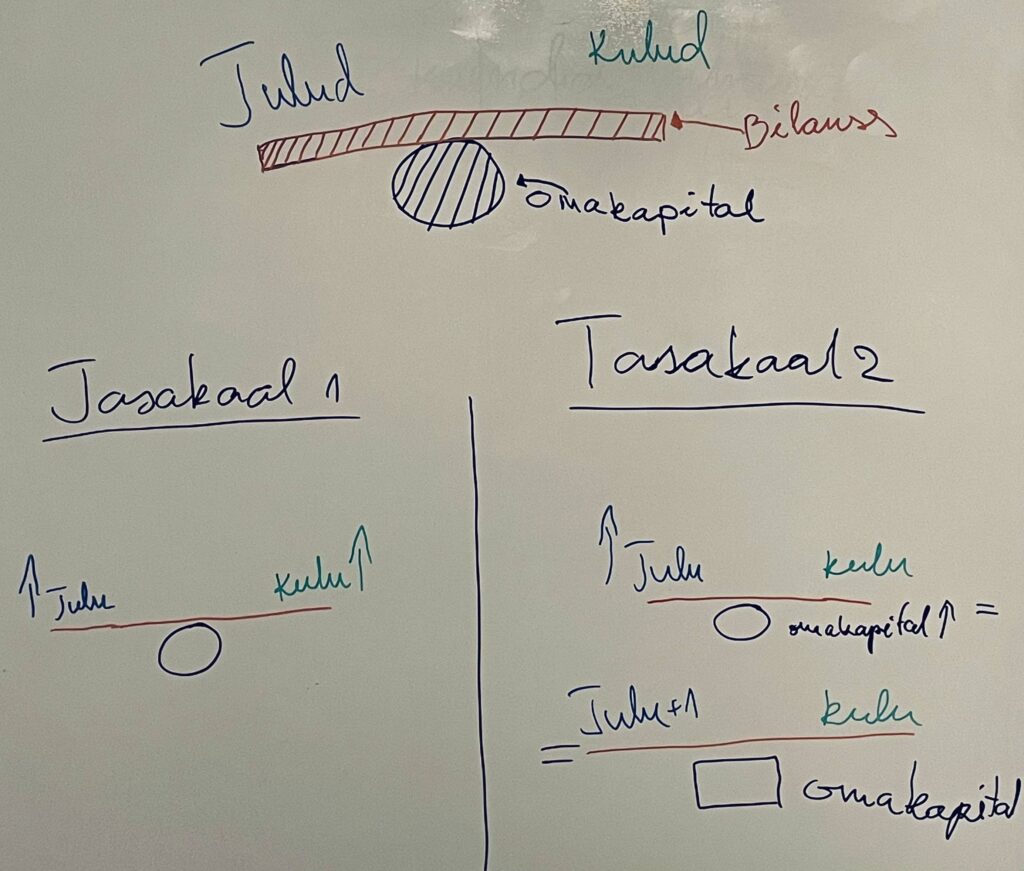

Nüüd aga laiendame seda ideed ja võtame ettevõtte: mis liigutab ettevõtte kiike? Ettevõtte finantsid on kajastatud bilansis, mis on omaette kiik, sest see peab olema alati tasakaalus. Ehk oleme jõudnud olukorda, kus me peame jõuga oma kiike loodis hoidma. Sellise mõtlemisega loome endale kujundi finantsidest, mis on võtmeks, millega avada endale tee analüüsi teostamiseni.

Seda kontseptsiooni kasutades saame välja selgitada, millised on erinevad jõud, mida on vaja bilansi tasakaalustamiseks. Omakorda aitab see meil mõelda, millised on erinevad osad, mille muutumisel muutuvad teised bilansi osad.

Me võime selgeks teha kogu raamatupidamisteooria ning osata koostada aruandeid, kuid me ei hakka tihtipeale nägema seoseid, sest me ei teadvusta neid endale. Nii võibki tekkida väär arusaam, justkui ainult osad inimesed on võimelised analüüse teostama ja teised on rumalad ning ei mõista seda. Tarkusel pole aga midagi pistmist: analüütik võib olla harimatu ja rumal samal määral nagu ta võib olla geenius – intelligents ei puutu asja.

Eelnevast võime me järeldada, et analüüsi mõistmiseks peame endale teadvustama analüüsitavate andmete omavahelisi suhteid. Lihtsalt öeldes on see kokkuvõtlik kirjeldus kvantitatiivsele analüüsile – numbrite ja nende suhete uurimine ning millisel viisil nad mõjutavad teineteist.

Kas see on kõik, mida analüüsiks vaja? Kvantitatiivid arvaksid, et just nimelt, kui see ei too korrektseid vastuseid, on infot puudu või oleme teinud vea. See on aga poolik arusaam, sest on väliseid määrajaid, mida me ei saa arvulisse suhtesse panna, kuid mõjutavad aktsia hinda sellele vaatamata.

See käsitlus tuleb kvalitatiivsest analüüsist. Kvalitatiivne analüüs hindab ettevõtte tegevust, juhtfiguure, majanduskliimat, riiklikku seisnudit jms mõjutegureid.

Kuidas me saaksime arvulisse seosesse panna võimalikud seadusemuutused? Kindlasti leidub mõni matemaatik, kes loob meile mingisuguse arvulise suhte, mis esindab mingisugust näitajat, kuid see oleks subjektiivne. Seadusandlus võib muutuda äkiliselt ning ei oma sisult mingisugust matemaatilist sisendit. Siin särabki kvantitatiivne analüüs, mis seab vaatluse alla inimkäitumise, inimreaktsioonid ning makromajanduslikud muutused.

Kiigu näite puhul võime kujutleda olukorda, kus proovime kiike tasakaalus hoida ning märkame, et rasvumine ühiskonnas on suurenemas, sest ülekaalulisi lapsi tekib mänguväljakule juurde. Selle tulemusel hakkame vaatama seadusandlust ning täheldame, et sealsed puudujäägid võivad aidata kaasa toidu kvaliteedi halvenemisele ning soosida rasvumist. Selle eeldamisel valmistame end ette selleks, et kiigele võib istuda ülekaaluline laps, seega peame hoidma olukorda tasakaalus.

Seda aga ei pruugi kunagi juhtuda, mis jällegist muudab kvalitatiivse analüüsi nõrgaks, sest eeldab tihtipeale mõjusid, mida ei pruugi kaasneda. Näiteks tegevjuhi vahetus toob alatihti kaasa turbulentsi, sest osalised ei oska sellele reageerida ning hakkavad käituma teineteist järgides. See aga paneb nad kassi-hiire stiilis ringiratast jooksma juhtumi pärast, millel ei pruugi olla olulist mõju ettevõttele. See muidugi ei tähenda, et sellele ei tasuks tähelepanu pöörata.

Analüüsi põrumine

Olles looga siiani jõudnud, on paljud arvatavasti jõudnud järelduseni, et parim lahendus on kombinatsioon mõlemast. See võib olla tõsi, kui võrrelda tööriistade hulka, mis me saame nende kombineerimisel. See aga ei anna meile ideaalset analüüsi, mis ei põru kunagi.

Põrumine on sama oluline kui võitmine, sest see pakub meile õppetunde, et paremini toimida tulevikus. Seda muidugi, kui me soovime neid õppetunde aktsepteerida. Võiks isegi öelda, et põrumine on inimlik. Tähtis on, et me ei kaotaks tasakaalu siinkohal põrumise ja edu ülistamise osas.

Põrumisse tuleks suhtuda kriitiliselt, kuid nii, et see ei hävitaks meie meeleolu, samas ei tohiks seda võtta kergekäeliselt. Analüüsi põrudes peame omakorda analüüsima, miks me põrusime? Mida me tegemata jätsime? Mille me unustasime? Miks me ei näinud seda ette? Võib-olla unustasime mingit asjaolu kaaluda? Vahest ei mõelnud me sellele, et seda kaaluda või ei osanud seda teadvustada?

Arutelu peaks olema iga tulemuse saatja, olgu tulemus hea või halb.

Arutelu on analüüsi alus

Arutelu on kogu finantsanalüüsi või tegelikult terve analüüsi aluseks. Meie kiike võivad mõjutada numbrid, seda võivad mõjutada välised tegurid. Analüüsides peaksime me võrdlema mõlemat poolt ning kaaluma iga mõjuteguri jõudu selles loos.

Ei piisa sellest, kui lepime kärsitult kokku, et kinnisvara on hea investeering, küll hinnad tõusevad ning seega peaks ostma kinnisvara. Sellel käitumisel on nimetus – ärevusest tegutsemine. Me kardame jääda millestki ilma, muretseme aja/raha kontseptsiooni pärast vms. See sunnib meid kiirustama ja siis tekivad vead: mitte analüüsi enda, vaid kiirustamise pärast.

Investeerimisvõimalused ei kao kuhugi, IPO esimeste seas olemine ei ole garantii edule. Isklikult nimetaksin ma seda hasartmänguri allakäiguks: panustatakse heale õnnele ja arvestatakse ainult osa andmetest.

Näiteks Arm Holdings IPO-l on potentsiaali edu saavutamiseks, kuid nende langevad majandustulemused tekitavad kahtluseid. Samuti mõjub kahtlaselt nende otsus keelduda firma müümisest Nvidiale, saates ettevõtte siiski mõne aja möödudes avalikule turule. Millest selline muutus on tingitud?

Enne IPO-ga liitumist tuleks sellele mõelda. Tihtipeale juhtub, et firmad, mis turule tulevad, kaotavad kiirelt väärtust ja ei suuda seda tagasi teenida: Coinbase’i IPO oleks võinud olla suurejooneline, arvestades, et turule tulekul oli krüptoraha menukas.

Eelneva lahtimõtestamiseks võiksime võtta kiigupõhimõtte ning asendada sealsed osad majandusnumbritega. Bilanss olgu selle latiks, omakapital oleks tasakaal, millel see kõigub ning kulud ja tulud jagaksid lati pooled.

Sedasi mõistame, et kui üks pool suureneb, siis väheneb samal ajal teine, kõik toetub firma omakapitalile ja selle jääkidele. Kui tasakaalupunkt kulub ära, pole enam midagi, mida kaaluda. Numbrid, mis sinna sisenevad, olgu inimesed, kes on kiigel. Raskust võiks mõelda kui mõju sellele poolele, kus ta istub. See tähendab, et kui hakkame oma tulusid liigselt koormama, pannes sinna raskemaid isikuid, tõuseb kulude pool. Samas, koormus kuludele oleks antud juhul pöördvõrdeline.

Kulud ja tulud on vastupidised, seega peab nende piltlik kirjeldus seda esindama. Samas liigne raskus mõlemal poolel murrab meie lati või lõhub tasakaalupunkti. Kui meil on aga tulud suured ja kulusid ei ole üldse või on need märkamatult väiksed, tuleb meil tasakaalu saavutamiseks tugevdada pinda, millele meie kiik seisab.

Metafoori jätkamiseks võiks kallutuspunkti võrrelda näiteks omakapitaliga. Kui tahame hoida kiike tasakaalus, kus raskus on ülekaalukalt ainult ühel pool, peab olema kiige latil tugev vundament. Teisisõnu, kiik peaks seisma tellistel või toetuma millelegi.

Kui paneme finantsid taolisesse kontseptsiooni, hakkame neid ka paremini mõistma ning mõistmine aitab paremini analüüsida.

Kui lisada juurde välismõjud, siis võime arvestada näiteks ilmaga, mis mõjutab puidust latti: seda võib võrrelda keskkonna mõjuga finantsidele. Kui tööhõive on halb ja palgakulud kasvavad, mõjutab see negatiivselt firmat, mis sõltub tööjõust. See on nagu vihm, mis mädandab puitu.

Samas plastikust kiik peab puidust kauem vastu. Selline analoog võib välja paista näiteks küsimuse puhul, kui vastupidav on ettevõte töökeskkonna muutustele ehk teisisõnu vihmale. See avab jällegi täiesti uue viisi, millega suhtuda oma vaadeldavasse objekti.

Metafoore võib tuua teisigi, kuid sisu seisneb selles, et analüüsimisel aitab, kui me loome endale piltliku kuvandi ning piltlikud mõjutegurid ning hakkame seda enda jaoks lahti mõtestama läbi nende kuvandite. Kuvandi aluseks on arvud ja info, kuid stsenaarium loob meile kuvandi neist kahest sisendist.

Finantsanalüüs või analüüsimine üldse võib tunduda keeruline ja arusaamatu, kuid hetkel, mil paneme sisendid enda jaoks mingisugusesse tähendusse ja suuname end otsima sisendite vahelisi seoseid, kaob müstika ning hakkame nägema varem peidusolnud seoseid. Järgmiseks peame aga jõudma selleni, et leiaksime tahte keskenduda uuritavale objektile, ent see on juba omaette lugu vahest mõneks teiseks korraks.

#ElaEksponentaalselt